4年前にCredit Karmaのプロダクトチームに参加した際に最初に直面した課題の一つは、私のプロダクトマネジメントの経験を、フィンテックや金融サービスの特殊性に適応させることでした。その最初の1年で、私はソーシャルプロダクトを構築することと、消費者向けのフィンテック製品を構築することの違いについて、(時には痛みを伴うような)教訓を学びました。

今では、フィンテックに特化した投資家として、フィンテック製品の成功の可能性を評価する際に、このようなニュアンスに精通するようになりました。その後数年の間に、フィンテックは貸金業者や挑戦者銀行のような専門的な垂直的なものから、より一般的な水平的なものへと変化してきています(すべての企業がフィンテック企業です(日本語訳))。UberからGoogleに至るまで、多くのカテゴリーのプロダクトリーダーたちが、銀行、融資、決済などを採用しようとしています。私は以前、この傾向を、金融サービスを構築しようとする消費者企業と、消費者向け製品を構築しようとする金融サービス・プロバイダーとの間の競争であると説明しました。現在、多くの企業がフィンテックの応用を模索していますが、しかしそのような製品を構築する際の力学は独特です。

Credit Karmaで消費者向け製品のGMとして金融サービスを深く調査していた私は、製品の意図やデザインを磨き、ユーザー体験を形にするための一連の質問を開発しました。このフレームワークは、多くの有益な会話を生み出し、アウトプットの質を大幅に向上させました。

ここでは、すべてのフィンテック製品マネージャーが自問自答すべき3つの質問を紹介します。

これは誰のためのものでしょうか?

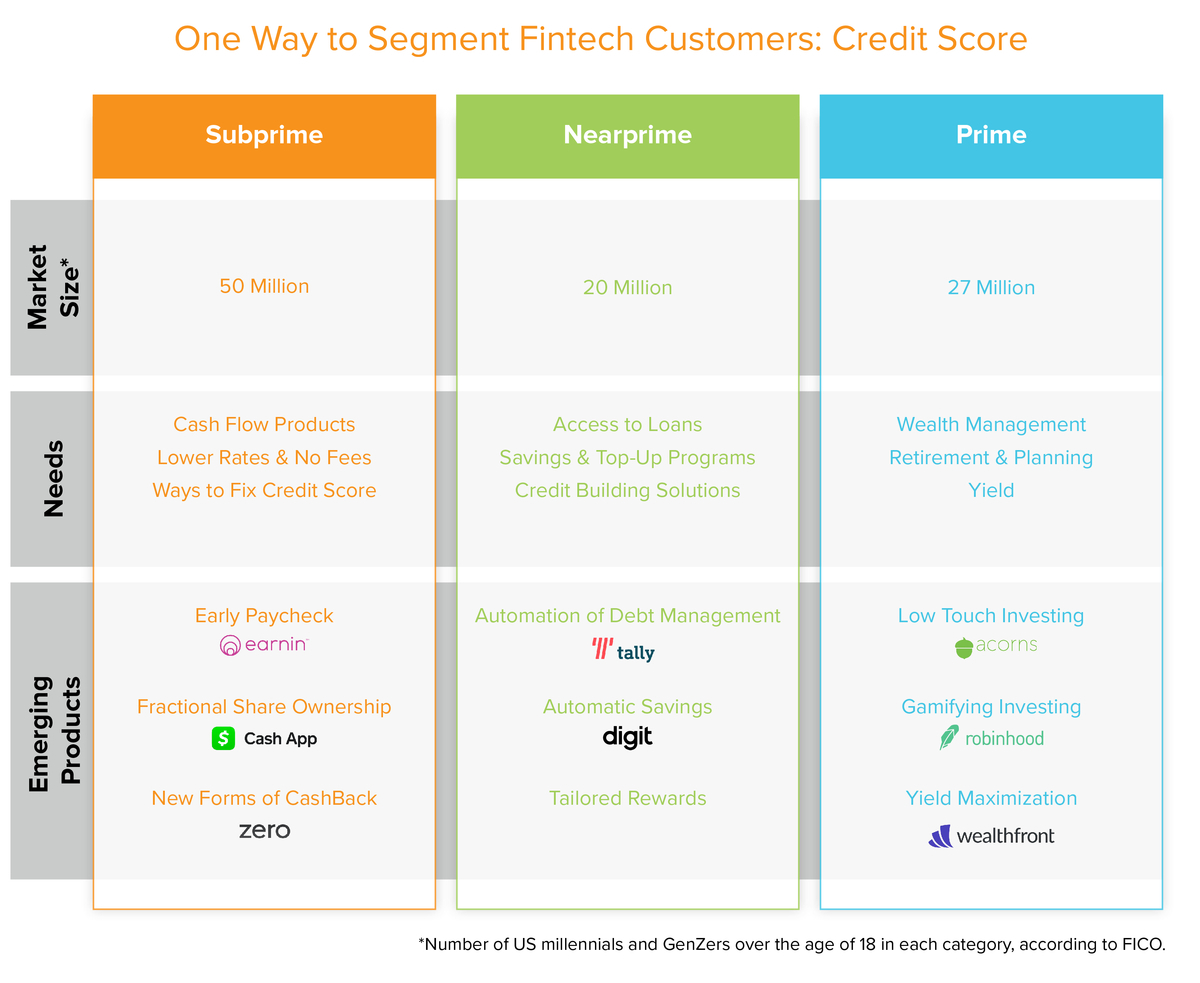

クレジットバンド、収入、またはその他のユニークに識別可能な特徴によって、オーディエンスを独自にセグメントすることができるだろうか?

顧客を生来的に理解していることが製品の成功の中心であることは、プロダクトマネージャーなら誰もが知っています。あまり理解されていないのは、金融サービスにおける顧客の独自のセグメンテーションです。

これらのユニークなセグメントを表す最良の方法は、通常、スーパープライム(760以上)、プライム(720~760)、ニアプライム(640~720)、サブプライム(640~)と定義されているクレジットスコアのバンドです。クレジットスコアはいくつかの点でかなり制限されていますが、クレジットレポートは収入の変動性(誰もが意図的に支払いを滞納しないという意味で)や過去に消費者に貸し出されたクレジットの量(支払い能力の指標)を知る上で有用なプロキシを提供してくれます。

このアプローチには2つの利点があります。サブプライムは収入の変動やキャッシュフローのニーズが最も大きく、ニアプライムはクレジットやタームローンへのアクセスが混在しており(通常は高額)、プライム層の消費者はクレジットの選択肢が最も多く、自信を持っており、クレジットへのアクセスが可能です。このようにオーディエンスを分類することのもう一つの利点は、これらの消費者に独自のターゲットを絞ることが容易であるということです。

同様の「グループ化」アプローチは、収入やその他の金融属性でも可能です。ここで重要なのは、すべての消費者が同じ経済的な苦痛を抱えているわけではないということです。ユーザーのお金に対するニーズ、欲求、態度は、過去と現在、つまり現在の手段と財政の歴史によって動かされています。プロダクトマネージャーは、潜在的な顧客をセグメント化し、それに応じて彼らに合わせた製品を作るべきです。

彼らはそれを愛するでしょうか?

ほとんどのプロダクトマネージャーは、誤って機能的な成果に焦点を当てています。ユーザーの認知的、感情的な結果にインパクトを与える方が、実はずっと簡単なのです。

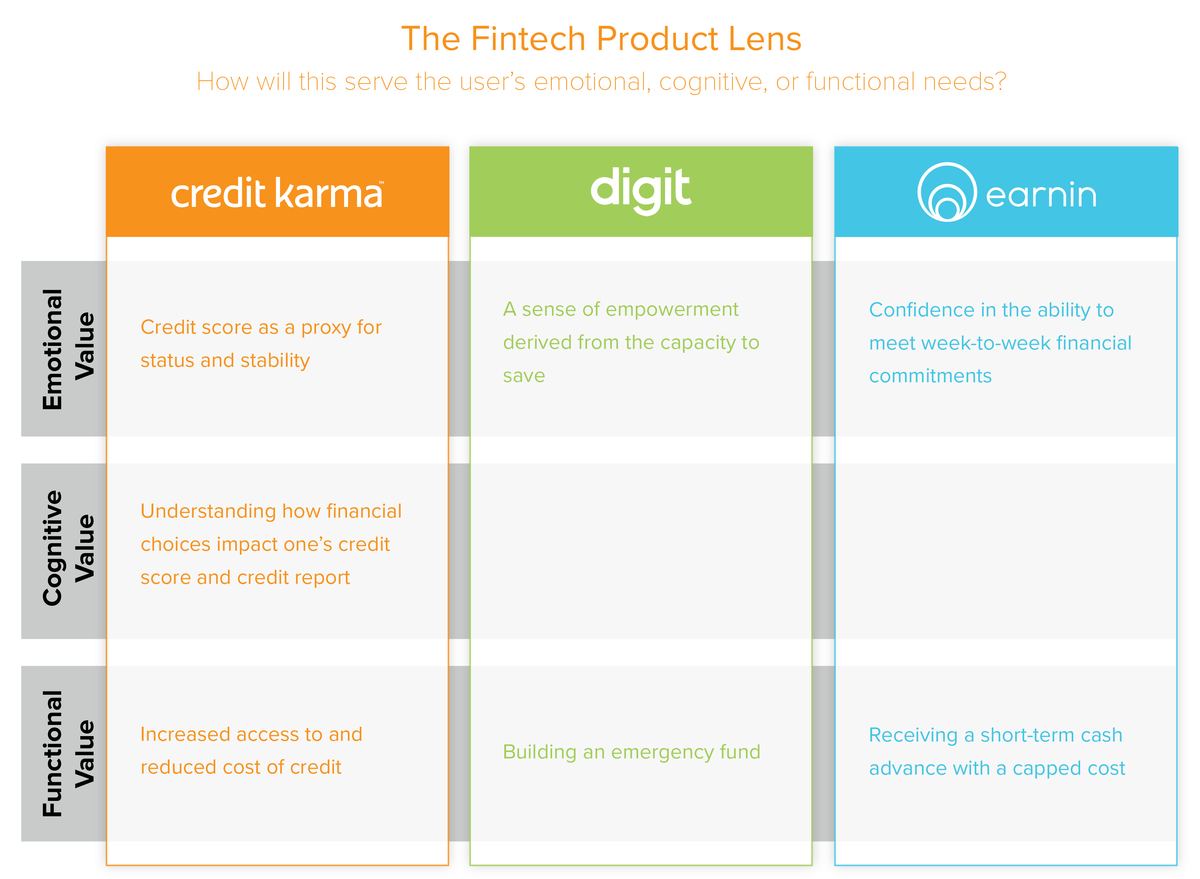

私はSachin RekhiのHierarchy of User Frictionにインスパイアされたシンプルなフレームワークを採用しています。この機能は、消費者の感情的、認知的、機能的なニーズにどのように応えるのか?ここに違いがあります。

- 感情的:金銭的な生活の一面についてより良いと感じている。

- 認知的:金融生活のある側面をよりよく理解できるようになった。

- 機能的:お金が増えた、借金が少なくなった、信用が良くなったなど、金融生活に具体的な変化が見られる。

フィンテックでは、すべての消費者に機能的な成果をもたらすことを目指していますが(アメリカのすべての人がより多くのお金を手にすることができたら素晴らしいと思いませんか!)、最後のカテゴリーである「評価できる結果」は、通常、最もインパクトを与えるのが難しいカテゴリーです。それはなぜでしょうか?これらの機能的なソリューションの多くは、根本的な行動の変化、収益力の向上、あるいは過去を書き換えることを必要とします。そうではなく、PMは、消費者が自分のお金をよりよく理解し、コントロールできるようにするにはどうすればよいかを評価する必要があります。

例えば、Credit Karmaの場合、好奇心は消費者が商品を試す最大の理由の一つです。そして、消費者が製品に戻ってくる最大の理由の一つは、クレジットスコアがステータスの代理であり、自分の安定性を反映するものになっていることです。これらのドライバーは、どちらも大部分が感情的なものです。これは、PMが初期製品を評価するための有用なレンズを提供します。

彼らは驚くでしょうか?

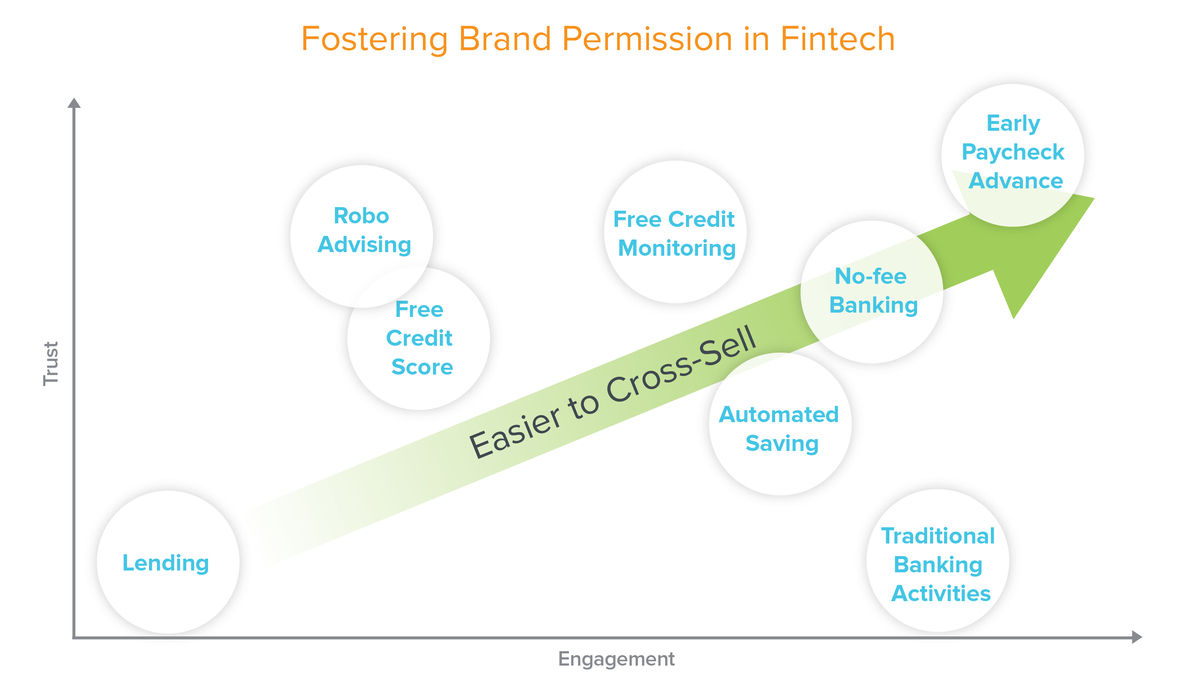

特にアップルやグーグルのような非フィンテック企業が銀行商品を提供し始めたり、フィンテック企業がお金の自動運転(日本語訳)のコンセプトを追求したりする中で、ブランドパーミッションとブランドの伸張は重要な概念となっています。

オンライン金融サービスに対する消費者の態度は変化していますが(Mintに銀行証明書を渡すことがどれほど非常識に思えたかを覚えていますか?結局のところ、これはあなたのお金です。そのためプロダクトマネージャーは、「このサービスを提供することは、我々のブランドにとってどの程度のストレッチになるのか」と自問自答しなければなりません。関連して、"ブランドパーミッションはどれくらいあるのか?" 本質的には、これは顧客の信頼に帰結します。ブランドパーミッションは、消費者との間で一定の約束をし(そしてそれを守り)、その約束を長期的に実行することで得られます。これは通常、製品が高いエンゲージメントを持ち、消費者に金銭的な進歩をもたらしたときに起こります。

別の言い方をすれば、消費者はあなたの製品に疑うことがあるでしょうか?Appleのような企業は、ブランドパーミッションを非常に大きく得ています。そのため、Appleがクレジットカードを提供すると、たとえそれが以前の製品とは大きく異なるものであっても、顧客はそれを試してみたいと思います。逆に言えば、ウェルズ・ファーゴがロボアドバイザーサービスを提供しても不思議ではありません。しかし、消費者は現在のところ、ウェルズ・ファーゴの最近の悪巧みを考えると、ブランドに対して非常に不信感を抱いており、新商品の提供を試すことには消極的になっている可能性が高いです。

プロダクトマネージャーのためのガイド

様々な消費者カテゴリーのプロダクトマネージャーとして働いてきた私にとって、フィンテックはマクロで人生を変える可能性を秘めた最も有望な分野であると同時に、最も困難な分野でもあります。FinTech で成功するためには、特定の顧客にレーザーのようなフォーカスを当てる必要があります。特定の業界特有のダイナミクスに甘んじていると、多くのエンジニアリングサイクルを無駄に消費してしまうことになりかねません。それが感情的なものであれ、認知的なものであれ、機能的なものであれ(稀に大当たりの場合は3つすべて)、解決しようとしているペインポイントを特定することが重要です。そして、おそらく他のどの業界よりも、金融サービス企業はブランドの信頼を築き、エンゲージメントを高めることができるかどうかにかかっています。これは、高額な賭けと高額な報酬の努力です。これらの3つの質問は、あなたの焦点を絞るのに役立つでしょう。

著者紹介

Anish AcharyaはAndreessen Horowitzのジェネラルパートナーで、金融サービスへの投資を行っています。a16zに入社する前、AnishはCredit KarmaでコアプロダクトのジェネラルマネージャーやU.S.カードのジェネラルマネージャーなど複数の役職を歴任し、80MM以上の会員数と2018年の収益6億8000万ドルへの拡大に貢献しました。Anishは、その1年前に設立した通知スタートアップであるSnowballの買収を経て、2015年にCredit Karmaに入社しました。

Snowballを作る前、Anishは2010年にGoogleに買収されたソーシャルゲーム会社SocialDeckを設立しました。その後、彼はモバイル分野での様々な製品開発をリードし、Google Venturesで投資を行ってきました。Anish はウォータールー大学を卒業し、ベイエリアで家族と暮らしています。

記事情報

この記事は原著者の許可を得て翻訳・公開するものです。

原文: Three Questions for Fintech Product Managers (2020)